Сразу оговорюсь, что не бухгалтер и в статье могут быть какие-то ошибки или неточности. Уточняйте в вашей налоговой инспекции.

Налоговым кодексом Российской Федерации предусмотрена прекрасная возможность экономии на налогах для тех, кто занимается информационным бизнесом (с некоторыми ограничениями, в частности — если вы отправляете физические версии дисков или книг — это под патент уже не подпадает).

Это ПСН (Патентная система налогообложения), которая может заменять УСН (Упрощенную систему налогообложения). Или дополнять ее (возможно одновременное нахождение на этих двух системах налогообложения).

Для простоты поясню на примере дохода в 1 миллион рублей:

- Если вы выбираете УСН с налоговой базой «доход», то заплатите 6% от миллиона — 60 тысяч рублей в год налогов.

Есть еще вариант выбрать налоговой базой «доходы минус расходы», но для инфобизнеса это не всегда подходит, так как документально подтвердить расходы в большинстве случаев практически нереально.

- Если вы выбираете ПСН, то заплатите в год фиксированную сумму налогов, которая, в зависимости от региона, составляет от 6 до 20 тысяч (может есть и другие цифры, но я встречал пока только такие рамки). В частности, в моем регионе это 8 тысяч рублей, а совсем недавно было 6.

Получается серьезная экономия даже с дохода в миллион рублей на налогах. Но не стоит забывать еще и про взносы в фонды.

При нахождении на УСН вы можете уменьшить сумму налога на размер уплаченных вами взносов в ПФР (а он составляет около 20 тысяч в год + 1% от суммы, превышающей годовой дохож в 300 тысяч рублей), а на ПСН вы этого сделать не можете.

То есть, на УСН при доходе в миллион рублей в год вы заплатите:

- 20 тысяч рублей взносов фиксированно+1% от суммы превышения вашего дохода над 300 тысячами рублей, то есть — еще 7 тысяч рублей. Итого — 27 тысяч рублей взносов в ПФР

- 60 тысяч рублей налогов минус сумму, уплаченную в ПФР, то есть — 60 тысяч рублей минус 27 тысяч рублей. Итого 33 тысяч рублей.

- Всего получается платежей в пользу государства 60 тысяч рублей.

Теперь посчитаем сколько придется заплатить при нахождении на ПСН при том же доходе в миллион рублей, ведь на этой системе налообложения нельзя уменьшать сумму налога на сумму уплаченных взносов:

- 20 тысяч рублей взносов в ПФР (в ПСН сумма взносов исчисляется исходя из потенциальной суммы дохода, а не реальной)

- от 6 до 20 тысяч рублей налогов (в зависимости от региона)

- Всего получается от 26 до 40 тысяч рублей.

То есть — даже при доходе в миллион рублей, патентная система выгоднее, чем УСН.

Теперь рассмотрим другие цифры:

- Доход 2 миллиона рублей.

Платеж УСН = 120 тысяч в год

Платеж ПСН = от 26 до 40 тысяч рублей (в зависимости от региона)

- Доход 5 миллионов рублей

Платеж УСН = 300 тысяч в год

Платеж ПСН = от 26 до 40 тысяч рублей (в зависимости от региона)

И так далее. Как вы видите — чем больше доход, тем больше экономия.

Кто может перейти на патентную систему налогообложения: индивидуальные предприниматели с доходом за год не более 60 миллионов рублей и с числом сотрудников не более 15.

Кому есть смысл перейти: индивидуальным предпринимателям с доходом за год более 800 тысяч рублей. Если меньше — нет смысла.

Если вы ведете несколько видов деятельности: можете находиться сразу на 2 системах. По деятельности, подпадающей под ПСН — на ней, по другим видам деятельности — на УСН.

Процедура перехода на патентную систему налогообложения:

1. Зайдите на сайт ФНС, выбираете сверху ваш регион и внимательно читаете.

2. Не позднее чем за 10 до начала применения патентной системы налогообложения подаете в вашу налоговую инспекцию заявление по установленной форме.

Вот это заявление, размещенное на сайте ФНС

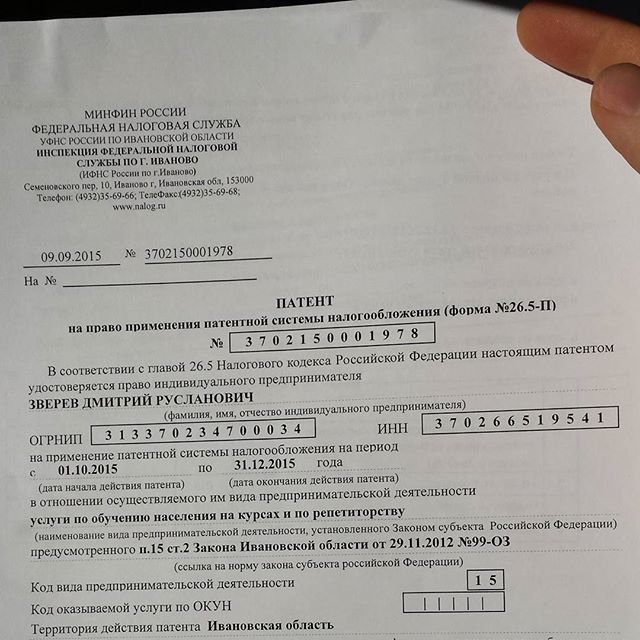

3. Если все заполнено правильно и ваша деятельность входит в список тех, которые могут работать с ПНС, то через 5 дней можете забирать патент в вашей налоговой инспекции.

Вот как он выглядит:

Теперь по некоторым моментам заполнения заявления:

- Какой вид предпринимательской деятельности писать и какой у него идентификационный код?

Такой, который указан в Классификаторе для вашего региона.

Вот общий Классификатор, найдите в нем ваш регион и посмотрите. Идентификатором будут три следующие друг за другом цифры из первых трех столбцов.

- Где взять код ОКТМО?

Вот здесь Не забудьте сначала выбрать ваш регион.

Что потом? Все просто — декларации сдавать не нужно, просто уплачиваете сумму патента и все. И платите сумму взносов в ПФР. Да, еще нужно вести книгу Учета доходов.

Если хотите автоматизировать процесс:

- Рекомендую воспользоваться системой облачной бухгалтерии Мое Дело

- Если еще нет ИП — здесь бесплатный пошаговый план по регистрации

Вот и все — успехов!

P.S. Если есть вопросы — задавайте их в комментариях.

Доброго дня, Дмитрий! А почему нельзя перейти, если до 800 тысяч в год доход?

Добрый день! Можно, но нет смысла особого. Платежи по УСН и ПСН в таком случае будут примерно одинаковыми, учитывая еще взносы в фонды.

Вот оно! Чего я так ждала!)) Спасибо большое! Рада, что подписалась!

Пожалуйста! Заходите еще на блог))

Для чего и для кого ведётся книга доходов и расходов? Ведь как вы писали выше, расходы нельзя подтвердить, при работе в интернете.

Ведется книга учета доходов, расходы не нужно учитывать. Книга доходов ведется для ИФНС, видимо, на случай налоговой проверки.

спасибо большое, Дмитрий, за то, что сами разобрались и другим рассказываете! остается выйти на сумму от 800т.р. в год именно от инфобизнеса:) а про книгу Учета доходов и расходов можете рассказать? как она должна выглядеть в заполненном виде. хоть одну страничку- можно посмотреть?

В статье есть ссылка на сайт ФНС http://www.nalog.ru/rn37/taxation/taxes/patent/ — там есть информация про это. А здесь можете посмотреть форму и порядок заполнения КУДИР http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=139737

Большое спасибо за полезную информацию!

Пожалуйста! Я был уверен, что информация про патентную систему налогообложения будет актуальной для многих.

Добрый день, Дмитрий.

В патенте не значится термин «инфобизнес», а есть «обучение населения на курсах». Из опыта знаю, что часто налоговая узко трактует тематику бизнеса и не допускает расширительного толкования терминов.

Хочу спросить, в отчетности ИП указание на онлайн характер доходов не создаст ли проблем инфобизнесмену для обычно консервативно настроенных налоговых леди?

И как интересно они отнесутся к подведению доходов от вэб-дизайна и/или создания вэб-сайтов, если их по аналогии подвести в заявлении на патент под допустимую для них формулировку «художественное оформление». Есть ли такие практические наблюдения за повадками налоговиков?

Добрый день, Вадим.

1. Термин инфобизнес и в ЕГРЮЛ не обозначен, но тысячи людей им занимаются. Это же не официальное обозначение, а просто слово. Реально же это как раз обучение через курсы.

2. Никакой отчетности в патентной системе не сдается. Вы просто получаете патент, потом его оплачиваете и все. И на случай гипотетической налоговой проверки, которая никогда к вам не придет, если вы не делаете десятки миллионов в месяц, ведете книгу учета доходов по утвержденной форме.

Поэтому консерватизм налоговиков тут не имеет особого значения.

Кроме того, я консультировался в налоговой, а также это делали мои коллеги — ответ однозначный. Деятельность подпадает под патент полностью.

3. Доход от веб-дизайна и создания сайтов не подпадает под патент по статье ведение курсов. Все остальное лучше узнавайте в налоговой.

И еще один момент — если доход не составляет десятки миллионов рублей, налоговой глубоко плевать на вашу деятельность и она никогда не будет ничего проверять, если вы исправно оплачиваете патент. А даже если проверит — все полностью законно.

А можно ли под это дело подвести писание статей на своем сайте (обучение людей) и заработок на рефералах?

Дмитрий,здравствуйте !

Очень Ценная Информация — давно искал !

А где найти инфу про расходы на рекламу и как это оформлять в УСН ?

PS

Текст очень малоконтрастный — Тяжеловато читать такой.

Еще раз большое спасибо за актуальную статью ,за вашу любовь к своим подписчикам.

Владимир

Здоровья Вам

Здравствуйте, Владимир!

Пожалуйста.

Расходы на рекламу и оформление в УСН — про это можете найти на сайте ФНС http://www.nalog.ru/ К патенту это отношения не имеет.

Дмитрий, здравствуйте! Спасибо за очень ценную статью, во-первых!

И вопрос может не по адресу (тогда прошу прощения), но увидела, что вы уже собаку съели на этих вопросах. Я еще не оформила ИП и сейчас на пути к этому. Но у меня уже есть доходы, которые лежат на счете джастклик и которые я пока не вывела на свой р/с (физического лица). Если я вывожу, то я получается должна буду оплатить 13 процентов налог + страховые взносы (про это тоже не очень понятно)? А если я сначала оформлю ИП, а потом эти предыдущие доходы выведу на р/с уже ИП, как думаете так можно? И в целом может знаете к кому обратиться за консультацией по подобным вопросам. Заранее благодарю

Здравствуйте!

С точки зрения закона должны будете заплатить 13%, но на практике все поступают иначе. Страховые взносы физическое лицо не платит.

Если сначала оформите ИП, то можете потом вывести на счет ИП, никаких проблем.

Консультацию можете получить в сервисе Мое Дело — в конце статьи есть ссылки.

Здравствуйте, Дмитрий. Мне очень нравится ваш блог и ваши книги. Все доступно и по делу. Я планирую продвигать партнерские программы. Как будет называться этот вид деятельности? При каком доходе нужно открывать ИП? Как налоговая будет проверять мой доход?

Здравствуйте.

Чтобы законно работать с партнерскими программами, вам необходимо заключать договор комиссии с автором инфопродуктов, а потом заработанные средства получать на расчетный счет ИП. Лишь незначительное количество партнерских программ могут это обеспечить.

Поэтому — работать с партнерками через ИП практически невозможно.

Добрый вечер, Дмитрий!

Меня тоже интересует вопрос по продвижению партнерок) но если выплачивать комиссионные физ. лицу, то по закону автор (ип или юр лицо) должен удерживать ндфл с суммы комиссионных. И напротив, если работать с ип, то таких обязанностей не возникает. Почему же тогда работать с партнерками через ип практически невозможно? На мой взгляд, так логичнее, дешевле и удобнее:)

Здравствуйте!

Вы были бы абсолютно правы, если бы мы жили в идеальном мире 🙂

На самом деле — причины работы через физическое лицо — лень, невежество и низкий уровень правовой культуры, а также — недостаточный пока контроль государства за данной сферой.

Поэтому — приходится считаться с реалиями.

физикам-то платить можно без доп. налогов?

А они уж сами там разберутся, да?

С точки зрения законодательства нужно заключать договор в любом случае. Но, естественно — никто этого не делает.

ОГРОМНОЕ ВАМ СПАСИБО!

Получили легко и быстро, благодаря понятной инструкции!

Вот только возник вопрос у заботливой налоговой:

Если у нас 2 «репетитора», будет ли патент работать?

Ведь если его признают недействительным, то все налоги по стандартной схеме задним числом от начала года будут начислены (

У нас: «Услуги по обучению населения на курсах и репетиторству»

Вопросы:

1) Можно ли называться школой?

2) Школа это более 1-го человека?

3) Курсы не подразумевают как раз группу организаторов?

Просто инспектор сказала, чтобы мы проверили, так как она не уверена, что если я даже 1 сотрудника найму — будет ли данный потент нам подходить, так как более 1-го человека = уже школа… Но она точно не знает, просто за нас распереживалась, понравились мы ей.

Вячеслав, приветствую!

Патентную систему можно применять индивидуальным предпринимателям, средняя численность наемных работников которых, не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем — 15 человек.

Так что тут никаких проблем нет.

Называться можно как угодно, главное, чтобы деятельность реально велась такая, как заявлено в патенте.

Собираюсь регистрировать ИП. Меня больше волнуют даже не деньги, а то, что не надо отчётность в налоговую сдавать. А нужно ли заверять в налоговой раз в год книгу доходов-расходов? Нужно ли ездить в пенсионный фонд и сдавать туда какие-либо отчёты? Я имею в виду за себя как ИП. Нанимать сотрудников не планирую.

Если вы сделаете ЭЦП через сервис МОЕ ДЕЛО http://zverinfo.ru/moedeloservis, то все действия сможете делать через свой личный интернет, не покидая своего дома. И никуда ездить не нужно будет.

Дмитрий, подскажите, пожалуйста, для начинающих в инфобизнесе.

Правильно ли я понимаю, если при УСН сумма 6%-ного дохода меньше или незначительно выше пенсионных выплат, то возможность уменьшения суммы налога на размер уплаченных взносов также действует?

Например, доход составил 200 000 р. в год, налог 6% — 12 000 р., уплата в ПФР — 20 000 р. Значит, разница составляет минус 8 000 р., поэтому ничего платить не надо?

Или другой вариант, когда разница плюсовая, но незначительная.

400 000 р. в год

6% — 24 000 р.

ПФР — 20 000 р. + 1% — 1000 р., итого 21 000 р.

Выплата налогов — 4 000 р.

Верно?

По первому варианту — да.

По второму — да.

Дмитрий, очень необходимая и полезная информация. Мне понравилась.

Буду читать вашу информацию на эту тему, если будете

периодически ее обновлять. Благодарю, желаю всех благ и процветания!

С уважением, Анатолий.

Дмитрий,

1. возможно ли приобретение патента на услуги по обучению населения для нерезидента РФ (гражданин Латвии?). Услуги будут оказываться через интернет

2. Досточно ли только патента или нужен еще ИП?

3. в каком регионе РФ регистрироваться нерезидетну РФ (например, самая низкая цена в Калининградской области)

4. можно ли оформить патент без приезда в РФ

Владимир:

1. если зарегистрированы как ИП в России, думаю, да.

2. нужно ИП, естественно

3. не знаю

4. не знаю, скорее всего нет

Благодарю

Дмитрий, спасибо огромное за информацию!

Дмитрий, здравствуйте! Скажите, если я занимаюсь обучением, записываю уроки и даю лишь возможность посмотреть их в онлайн режиме без скачивание, физической реализации на дисках и тд — может ли это попасть под патент? Я так понимаю, главное — не продавать это физически, чтобы это не была торговля? Спасибо

Да, главное не продавать физические версии материалов

Здравствуйте, Дмитрий!

Регистрирую ИП и столкнулся с вопросом. Я собираюсь использовать партнерскую программу джастклик, нужно ли мне в коды ОКВЭД вносить наем рабочих для использования партнерки, то есть нужно ли будет платить налоги за партнеров которые будут получать от меня партнерские вознаграждения?

Добрый день! А если проводить обучение (вебинары и доступ к видео) вдвоем? Т.е. ИП оформлено на меня, а партнер зарегистрирован, как работник, потому что на сайте везде фигурирует его имя — что обучение от него.

Не требуется ли в этом случае ИП получить лицензию на обучение (курсы могут идти как доп. образование)?

На усн можно было это назвать «продажей информационных услуг», но тогда патент на это не подходит. А если под псн «обучение населения на курсах и репетиторству» подогнать деятельность, не нужно ли получать лицензию, т.к. обучение проводить не сам ИП, а работник это ИП? Спасибо

Добрый день!

Да, здесь есть риски определенные

Но точно сказать я не могу. Вам лучше написать письмо в компетентные органы и уточнить этот момент.

Дмитрий, благодарю за статью!

Тоже есть такой вопрос — если я буду выступать как продюсер, везде будет фигурировать мое ИП, а обучающую деятельность будут вести разные тренера, это подходит под патент? Как правильно эти тренера не устроенные как работники, ведь за них наверное еще какие-то налоги платить, да?

Если у у вас тренеры оформлены по трудовому договору и их не более 15 человек, то подходит. Но — в таком случае ваша деятельность может подпасть под лицензируемую как образовательная.

Уточники эти моменты у практикующих юристов и бухгалтеров

Дмитрий а какой код ОКВЭД выбрать? Провожу курсы по веб-дизайну

Здравствуйте Дмитрий.

В прошлом году в ноябре месяце я покупал у вас

«Тотальный инфомаркетинг 4.0»

Написал элект. книгу, прочитал у вас про ИП-ПСН и вот тут у меня возникли вопросы.

Создав лендинг и эту книгу запускаю в Интернет на продажу.

Вопрос. 1. Если эту книгу мало кто будет покупать (человек 200-400),

то какой смысл мне делать ПСН?

2. Не будут ли меня преследовать налоговики и блокировать счета?

3. Как отразится или не отразится на покупателей, если в конце

страницы лендинга нет ОГРНИП и ИНН?

Здравствуйте, Геннадий

Если вы клиент — напишите ваши вопросы в личном кабинете, в который вы получили доступ, когда приобрели книгу или на почту dmitriy@dzverev.ru